Informatii 10.04.2020 ⋅ 0 comentarii

Astfel, cifra de afaceri a retail-ului alimentar din România a fost de 107 miliarde de lei în 2018, cu aproape 67% mai mare decât nivelul din 2009 și 9,6% față de 2017, potrivit celei mai recente analize KeysFin.

Mai mult, specialiștii KeysFin estimează depășirea pragului de 112 de miliarde de lei în 2019, pentru ca în 2020, ritmul de creștere să se dubleze cel puțin, la aproape 125 de miliarde de lei, pe fondul panicii cumpărătorilor din ultimele săptămîni, care s-au temut de dispariția anumitor produse și au lăsat goale rafturile multor magazine.

„Dublarea ritmului de creștere va duce la un maximum istoric pentru retailul alimentar, unul dintre segmentele cel mai puțin afectate de pandemie. Cu toate acestea, retail-ul alimentar este o piață dictată de jucătorii mari, iar magazinele mici rezistă în general doar când acoperă cererea în puncte în care cei mari nu ajung. În perioada următoare, micii întreprinzători vor avea mai multe șanse de reușită dacă vor primi susținere din partea autorităților și dacă românii își vor schimba obiceiurile de consum, alegând să cumpere mai multe produse românești și din mai multe formate de magazine, atât hypermaket-uri sau alte formate ale retail-ului alimentar modern, cât și magazine mici, ale unor comercianți locali“, a declarat Roxana Popescu, Managing Director al KeysFin, unul din cei mai importanți furnizori de soluții de business information din România.

În 2018, cele mai mari 10 companii din retail-ul alimentar au avut o cifră de afaceri cumulată de 57 de miliarde de lei, generând peste 53% din cifra de afaceri totală a industriei.

Liderul pieței de retail alimentar continuă să fie KAUFLAND ROMANIA SCS, cu o cifră de afaceri de 10,9 miliarde de lei și o cotă confortabilă de piață de peste 10%. Compania germană este și cel mai profitabil jucător din piață, înregistrând un profit net de 788 milioane de lei, cu 18% mai mult decât în 2017, și, totodată. reprezintă cel mai mare contributor* la bugetul statului: 233 milioane de lei în 2018.

În clasamentul companiilor din retail-ul alimentar după cifra de afaceri, s-a produs o rocadă în top cinci, astfel că LIDL DISCOUNT SRL a urcat pe locul al doilea, înaintea CARREFOUR ROMÂNIA SRL, care se claseză pe poziția a treia, iar AUCHAN ROMÂNIA SA este înlocuit pe locul 4 de PROFI ROM FOOD SRL, care ajunge pentru prima dată în acest top.

Primii 5 jucători ai industriei de retail alimentar de au contribuit cu aproape 660 de milioane de lei la bugetul statului în 2018, ceea ce constituie 42% din totalul de 1,6 miliarde de lei din industrie.

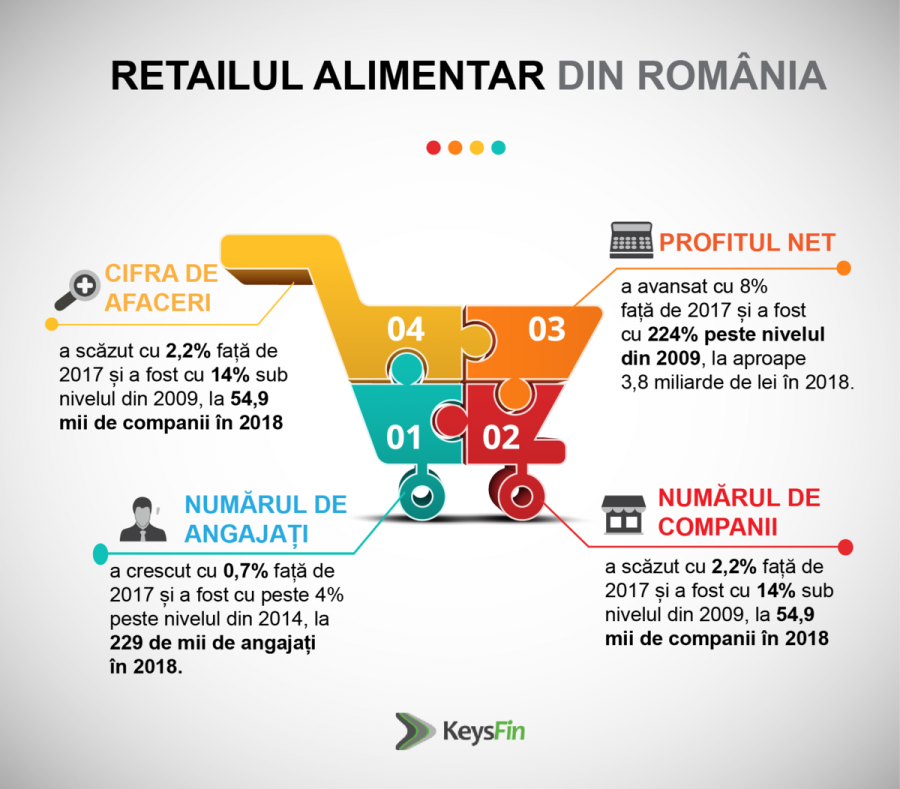

Industria de retail alimentar număra peste 229 mii de angajați în 2018, dintre care cei mai mulți lucrau pentru PROFI ROM FOOD SRL, respectiv 13.578 din aceștia.

Creșterea afacerilor din retail-ul alimentar a fost însoțită și de o evoluție accentuată a profitabilității. În 2018, profitul net al companiilor din domeniu a înregistrat o creștere cu 8% în comparație cu anul precedent și a fost cu 224% mai mare decât în 2009, însumând aproape 3,8 miliarde de lei. Primii 5 jucători au înregistrat cumulat un profit net de 1,8 miliarde de lei, ceea ce a constituit 47,5% din total, în 2018.

Rezultatul net (profit minus pierdere netă) s-a îmbunătățit semnificativ de la o pierdere de peste un miliard de lei în 2011, la un rezultat net pozitiv de 2,6 miliarde de lei înregistrat la nivelul anului 2018.

Dintre cele aproape 55.000 de companii analizate, mai puțin de jumătate 23,9 mii (43%) au obținut profit, 20,3 mii (37%), fiind în pierdere, iar restul având un rezultat nul în 2018.

În ceea ce privește numărul firmelor din retailul alimentar, acesta a scăzut cu 2,2% în comparație cu anul 2017 și cu 14% față de 2009, ajungând la 54,9 mii de companii în 2018, potrivit datelor furnizate de Ministerul Finanțelor Publice. Analiștii KeysFin estimează că procesul de consolidare a industriei a continuat în 2019, iar pandemia de COVID 19 va contribui la accentuarea acestuia în 2020.

Retailul alimentar va fi însă la nivel agregat unul dintre segmentele cel mai puțin afectate de pandemie alături de Farma, Sănătate&asistența socială, IT&C, Agricultură (dependentă însă de condițiile meteo) și distribuitorii de energie&gaze și cei de apă& salubritate. Potrivit datelor Registrului Comerțului, în România cel mai mare număr de companii suspendate s-a înregistrat în 2009, când 134 mii firme au apelat la această procedură. În 2019 numărul de companii suspendate a scăzut cu 22% față de 2018 și a fost cu 90% sub maximul istoric, ajungând la 14 mii.

La nivelul întregii economii, pentru primele două luni din 2020, datele furnizate de Registrul Comerțului indică o scădere a numărului de suspendări cu 37% comparativ cu anul 2019, la 2.216 companii. Mai mult, luând în considerare informațiile centralizate de analiștii KeysFin până în acest moment, în primul trimestru din 2020, inclusiv luna martie, numărul de suspendări s-a situat în apropierea nivelului din aceeași în perioadă a anului trecut, respectiv la aproximativ 4.200 de companii (cele mai multe din comerț, activități profesionale și industria prelucrătoare), ceea ce arată că antreprenorii români nu s-au grăbit să-și suspende imediat activitatea. Cu toate acestea, analiștii KeysFin estimează că numărul suspendărilor va crește semnificativ în trimestrul al doilea.

Pandemia de Coronavirus a adus cu ea o cerere crescută pentru produsele de bază, la care retailerii locali s-au adaptat rapid prin suplimentarea imediată a stocurilor, campanii ample de informare, prevenție și responsabilizare a populației (prin intermediul spoturilor radio, la televizor, mesaje online, dar și în magazine, prin signalistică amplasată pe podea, geamuri și în zonele de trafic). ) și prin eforturi crescute de igienizare a spațiilor. În plus, retailerii au mizat și pe dezvoltarea accentuată a unui segment devenit esențial peste noapte: comerțul online cu livrare la domiciliu. Toate cele de mai sus presupun investiții considerabile, dar marii retaileri alimentari au făcut front comun cu autoritățile și au pus sănătatea populației înaintea marjelor de profit.

Cu toate acestea, cererea crescută de produse a dus inițial și la creșterea prețurilor. Astfel, potrivit unei analize realizate de Consiliul Concurenței în martie, pe baza datelor din Monitorul Prețului, salamul, roșiile proaspete, laptele și merele s-au scumpit cel mai mult în luna martie a acestui an. Astfel, dacă un litru de lapte costa 3,94 lei în decembrie 2019, acesta ajunsese să coste 4,95 lei în 23 martie 2020.

Marii retaileri au reacționat rapid la sesizările clienților cu privire la scumpiri și au făcut un angajament de a plafona prețurile la produsele de bază. Primul a fost CARREFOUR ROMÂNIA care a anuțat recent că plafonează prețurile pentru 500 de produse de bază până de Paște, fiind urmat de MEGA IMAGE.

*Sunt incluse: cheltuielile cu asigurările sociale și protecția socială, impozitul pe profit, cheltuielile cu alte impozite, taxe și vărsăminte asimilate, alte impozite neprezentate la elementele de mai sus și impozitul specific unor activități.

Notă: Analiza KeysFin are la bază datele financiare anuale, neajustate, agregate, raportate de companii la Ministerul Finanțelor (la sfârșitul perioadei) care au ca domeniu principal de activitate unul dintre următoarele coduri CAEN: 4639 (Comerț cu ridicata nespecializat de produse alimentare, băuturi și tutun), 4711 (Comerț cu amănuntul in magazine nespecializate, cu vânzare predominanta de produse alimentare, băuturi si tutun), 4721 (Comerț cu amănuntul al fructelor si legumelor proaspete, in magazine specializate). Toate cifrele sunt exprimate în lei iar datele au fost extrase la începutului lui 2020. Estimările au la bază rata medie anuală, calculată pe o perioadă de cel puțin 5 ani.

Sursa:KeysFin